Subscribe

Sign up to receive the Publicis Groupe newsletter

Aucun résultat ne correspond à votre recherche

Subscribe

Sign up to receive the Publicis Groupe newsletter

06/02/2019, Paris

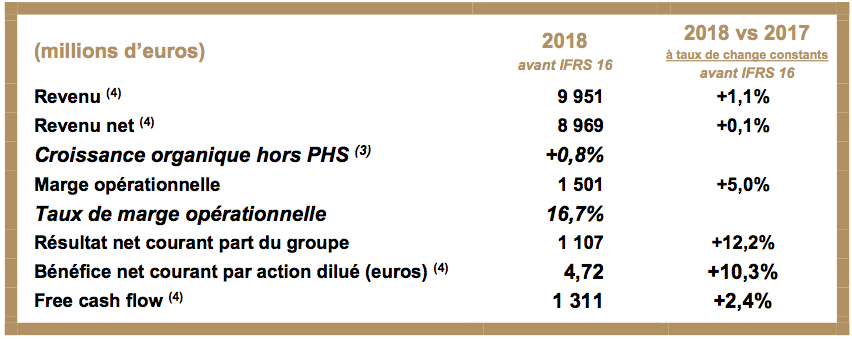

Accélération de la transformation et année record commercialement et financièrement

(1) Source : Goldman Sachs, JPMorgan, RECMA

(2) Variation à taux de change constants

(3) Croissance organique du revenu net, hors PHS

(4) Voir définitions

Arthur Sadoun, Président du Directoire de Publicis Groupe déclare :

« 2018 a été une année très productive pour Publicis. Nous avons clairement pris le leadership du changement dans notre industrie, en faisant la démonstration que nous avons le modèle pour gagner aujourd'hui et demain, ainsi qu’un plan de transformation pour notre organisation afin d’accroître de façon continue la valeur pour nos actionnaires.

Grâce à la vision de Maurice Lévy et au travail de nos équipes, nous enregistrons une année record commercialement, avec une part de marché bien supérieure à celle de nos concurrents dans les gains de New Business, et financièrement avec un bénéfice par action le plus élevé jamais publié.

Il y a 4 points saillants en 2018 : le new business, la performance financière, la croissance organique et la transformation.

En premier lieu, le mouvement que nous opérons pour passer d’un partenaire en communication à un partenaire dans la transformation de nos clients, a un impact très significatif sur notre activité commerciale. Nous avons surperformé le marché en terme de gains de nouveaux budgets sur tous les fronts. Au niveau Groupe, nous avons été classé numéro 1 mondialement, comme cela a été souligné dans plusieurs études, notamment celles de JPMorgan et de Goldman Sachs. Publicis Media domine l’industrie des médias comme le montre le classement de RECMA. Enfin, dans le domaine créatif, nos deux principaux réseaux Publicis Worldwide et Leo Burnett ont été classés respectivement numéro 1 et numéro 2 dans le classement New business de R3.

Notre modèle qui connecte la data, la créativité dynamique et la technologie fonctionne admirablement et répond aux besoins actuels et futurs de nos clients. C’est grâce à ce modèle que nous avons remporté la plupart des plus grandes compétitions de 2018, telles que Daimler, Campbell's, Marriott, Carrefour, Cathay Pacific, Smucker's, GSK et Fiat-Chrysler. Ces deux derniers gains représentent chacun plus d’un milliard de dollars de billings.

Deuxièmement, nous avons dépassé nos objectifs financiers tout en accélérant sur notre transformation.

Nous avons fait progresser notre taux de marge opérationnelle de 60 points de base par rapport à 2017, au-delà de notre objectif d’une amélioration de 30 à 50 points de base. Le taux de marge opérationnelle atteint 16,7 % avant impact de la norme IFRS 16. Il est important de noter que cette performance n’a pas été faite aux dépens de la croissance de demain. Nous avons réalisé 194 millions d’euros d’économies grâce aux efforts de simplification de structure et aux mesures d’ajustements de certaines opérations. Sur ce montant, 109 millions d’euros ont été réinvestis dans les talents et nos strategic game changers.

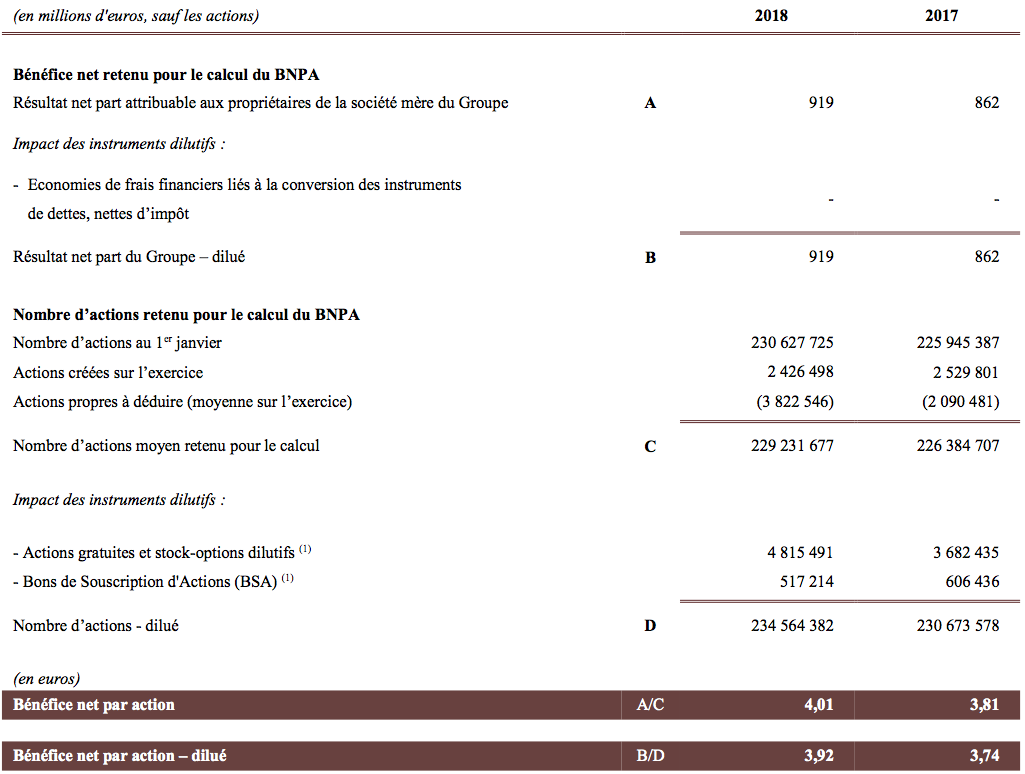

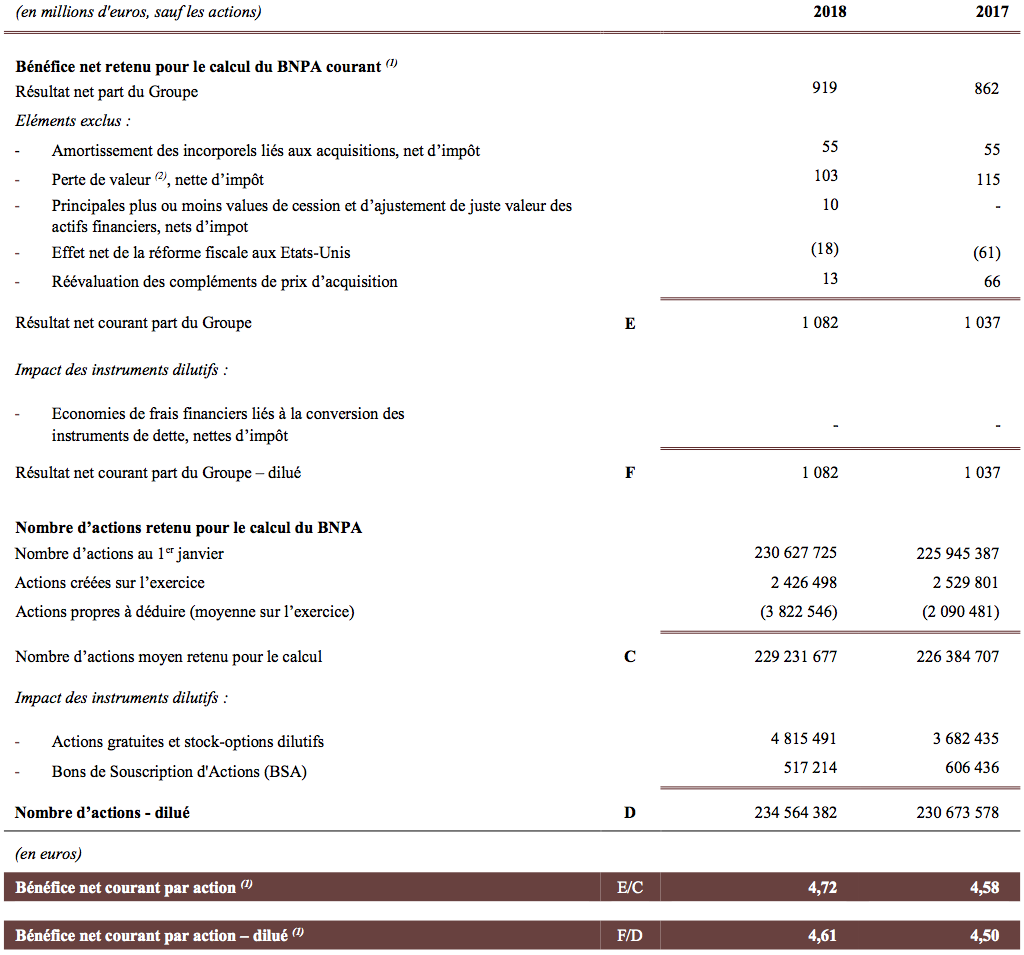

Le résultat net courant par action dilué est en croissance de 10,3 % à taux de change constants, au-dessus de la borne haute de notre objectif de 5 % à 10 % de croissance par an. Ainsi, nous proposerons un dividende de 2,12 euros par action atteignant le taux de distribution de 45 % auquel nous nous sommes engagés lors de l’Investor Day.

Enfin, le free cash-flow reste très solide, au-dessus de 1,3 milliard d’euros, bénéficiant notamment d'une variation de BFR positive pour la deuxième année consécutive. Cela nous permet d'atteindre une situation de trésorerie nette positive de 196 millions d’euros, seulement quatre ans après l’acquisition de Sapient à hauteur de 3 milliards d’euros. C’est une force au moment où l’incertitude économique est grande. Le montant investi en acquisitions en 2018 étant inférieur à l’objectif que nous nous étions fixés, et comme nous nous étions engagés lors de l’Investor Day, nous annonçons la mise en place d’un programme de rachat d’actions de 400 millions d’euros.

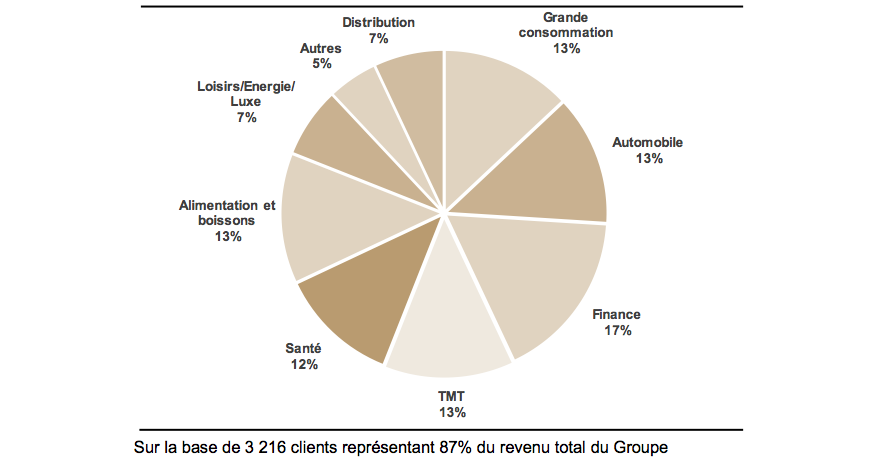

Troisièmement, en excluant PHS dont la cession annoncée a effectivement été réalisée, la croissance organique pour l’ensemble de l’année atteint + 0,8 %, avec un second semestre à +1,3 % et un quatrième trimestre à + 0,5 %. Nous avons bénéficié de la croissance exponentielle de nos strategic game changers qui ont représenté près de 240 millions d’euros de revenu net additionnel avec l’impact positif de la montée en puissance des gains de nouveaux clients. Cependant, nous avons subi l’impact négatif de la volatilité usuelle de fin d’année et une attrition plus forte que prévue dans la publicité traditionnelle à hauteur d’environ 150 millions d’euros, provenant principalement de plusieurs clients du secteur de la grande consommation aux Etats-Unis. Cette attrition est un grand défi pour l'ensemble de l’industrie, comme le confirment nos concurrents, nos clients, et la presse. Nous prenons des mesures d'ampleur pour la surmonter.

Le quatrième point à retenir est l'avance que nous avons prise sur notre plan de transformation Sprint to the Future. Nous avons atteint et même dépassé l’ensemble de nos KPI stratégiques et opérationnels. La meilleure preuve est la performance de nos strategic game changers. La data, la créativité dynamique et transformation digitale des entreprises ont progressé de 28 % et représentent désormais 12 % du revenu net du Groupe.

Aujourd’hui, nous avons la solidité financière, le modèle pour gagner à l’avenir, et une feuille de route pour les prochaines étapes de notre transformation. Nous devons à présent générer une croissance organique forte et rentable.

Dans un contexte difficile, nous démontrons que nous avons construit le modèle du futur et que nous sommes très compétitifs, tout en continuant de créer plus de valeur pour les actionnaires.

C’était l’engagement du Directoire pour 2018 et c’est ce que nous délivrons aujourd’hui.

Nous confirmons l'objectif de croissance organique de 4 % en 2020 et l'amélioration du taux de marge opérationnelle de 30 à 50 points de base en 2019 et en 2020. »

* * *

Le Conseil de surveillance de Publicis Groupe, réuni le 6 février 2019 sous la présidence de Monsieur Maurice Lévy, a examiné les résultats de l’année 2018, présentés par Monsieur Arthur Sadoun, Président du Directoire.

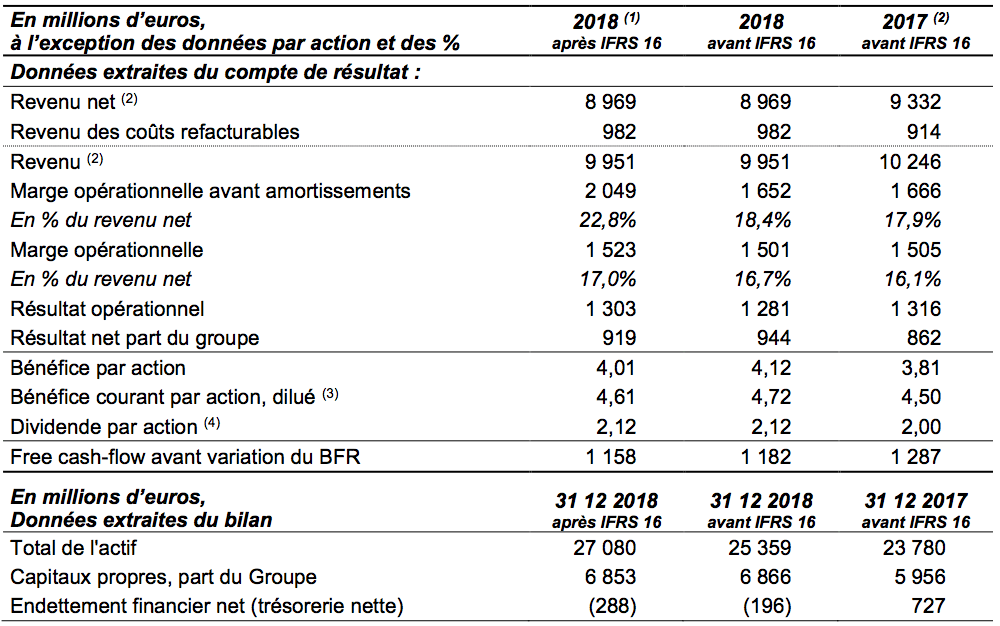

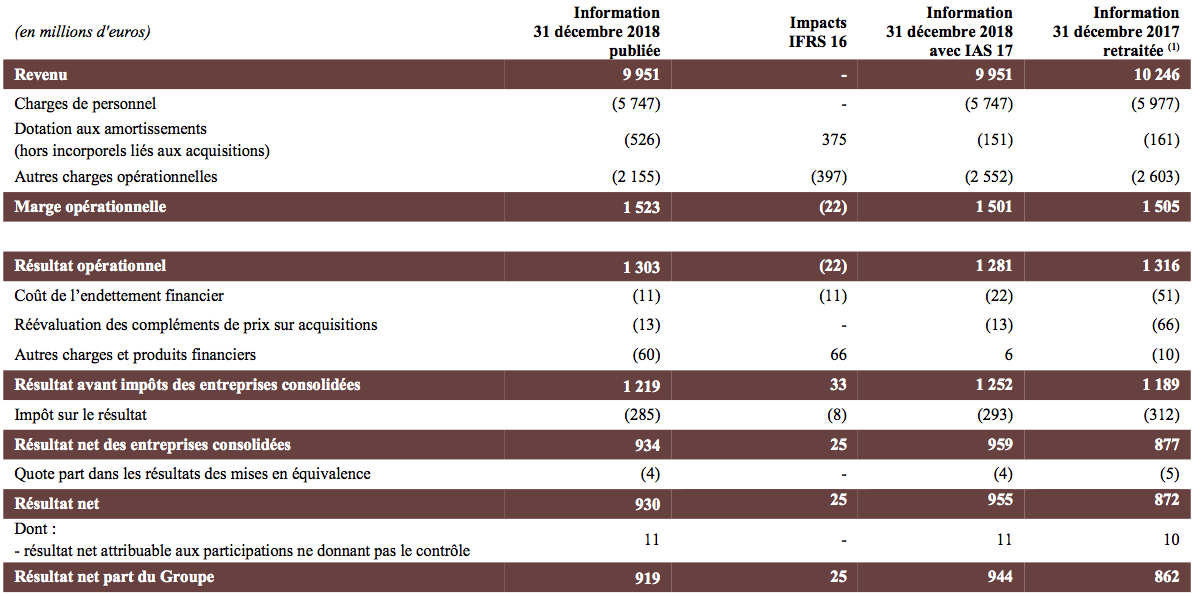

(1) Les comptes au 31 décembre 2018 sont établis en appliquant par anticipation la norme IFRS 16 (utilisation de la méthode prospective)

(2) En application de la norme IFRS 15 sur le revenu à compter du 1er janvier 2018, les informations comparatives de l’année précédente ont été retraitées. Le revenu est égal au revenu net après réintégration des coûts refacturables.

(3) Résultat net part du Groupe après élimination des pertes de valeur/charge de consolidation immobilière, de l'amortissement des incorporels liés aux acquisitions, des principales plus ou (moins)-values de cession, de la variation de juste valeur des actifs financiers, de l’impact de la réforme fiscale américaine et de la réévaluation des earn-out, divisé par le nombre moyen d’actions sur une base diluée.

(4) Soumis à l’approbation de l’Assemblée Générale du 29 mai 2019

Nota bene : Toutes les comparaisons entre les chiffres de 2018 et ceux de 2017 sont réalisées avant impact de la norme IFRS 16, sauf indication contraire.

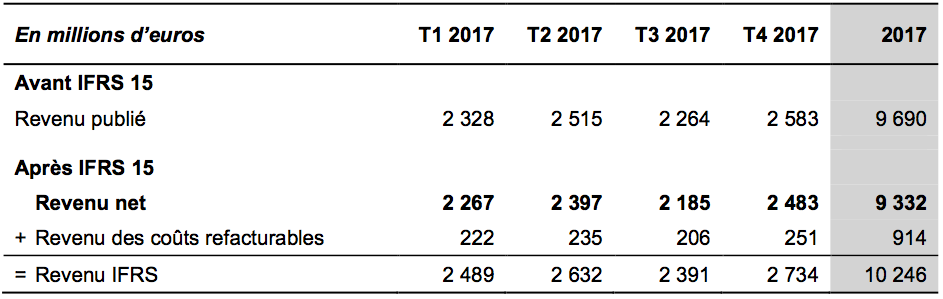

Depuis le 1er janvier 2018, Publicis Groupe applique la norme IFRS 15 sur le revenu. Les comptes 2017 ont été retraités afin de permettre la comparabilité du revenu suite à l’entrée en vigueur de cette norme. Cette dernière conduit à une augmentation du revenu en supprimant l’imputation sur le revenu de certains coûts directement refacturés aux clients. Ces coûts concernent essentiellement des activités de production et de média, ainsi que des frais divers à la charge des clients.

Dans ce contexte, ces éléments refacturables aux clients ne faisant pas partie du périmètre d’analyse des opérations, Publicis Groupe a décidé de mettre en avant un autre indicateur, le revenu après déduction des coûts refacturables ou « revenu net », indicateur le plus pertinent pour la mesure de la performance opérationnelle des activités du Groupe.

Le tableau ci-dessous détaille le revenu 2017 publié et donc avant prise en compte de l’impact de IFRS 15, ainsi que le revenu et le revenu net 2017 retraités après prise en compte de IFRS 15.

Le détail des revenus nets 2017 par trimestre et par zone géographique et les éléments principaux des résultats semestriels et annuels de l’année 2017 incluant l’impact d’IFRS 15 a été publié par communiqué de presse le 6 juillet 2018 (disponible sur le site internet : www.publicisgroupe.com).

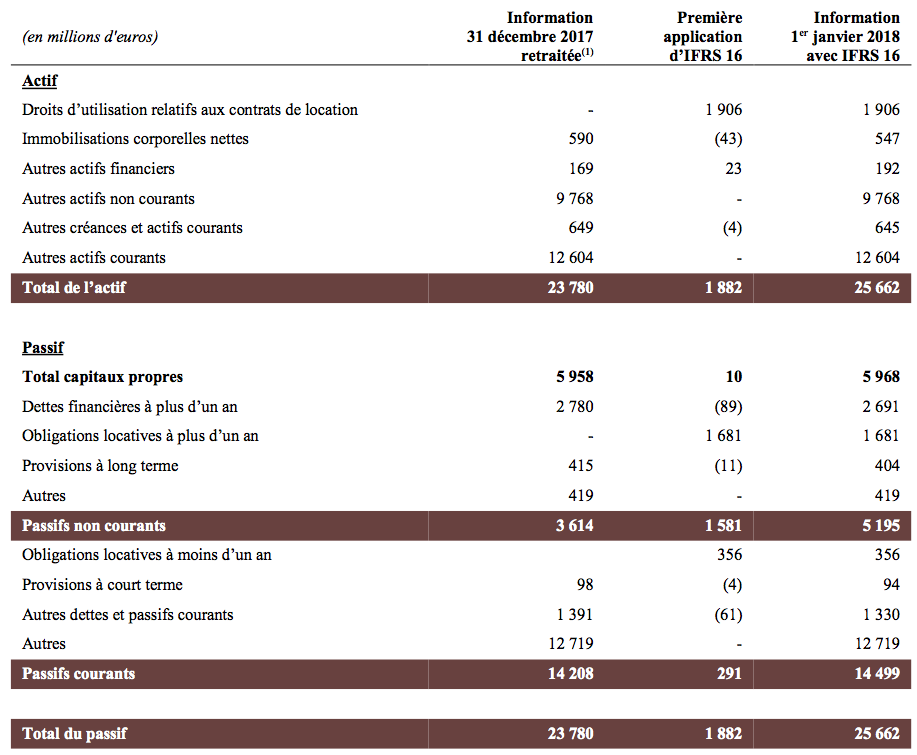

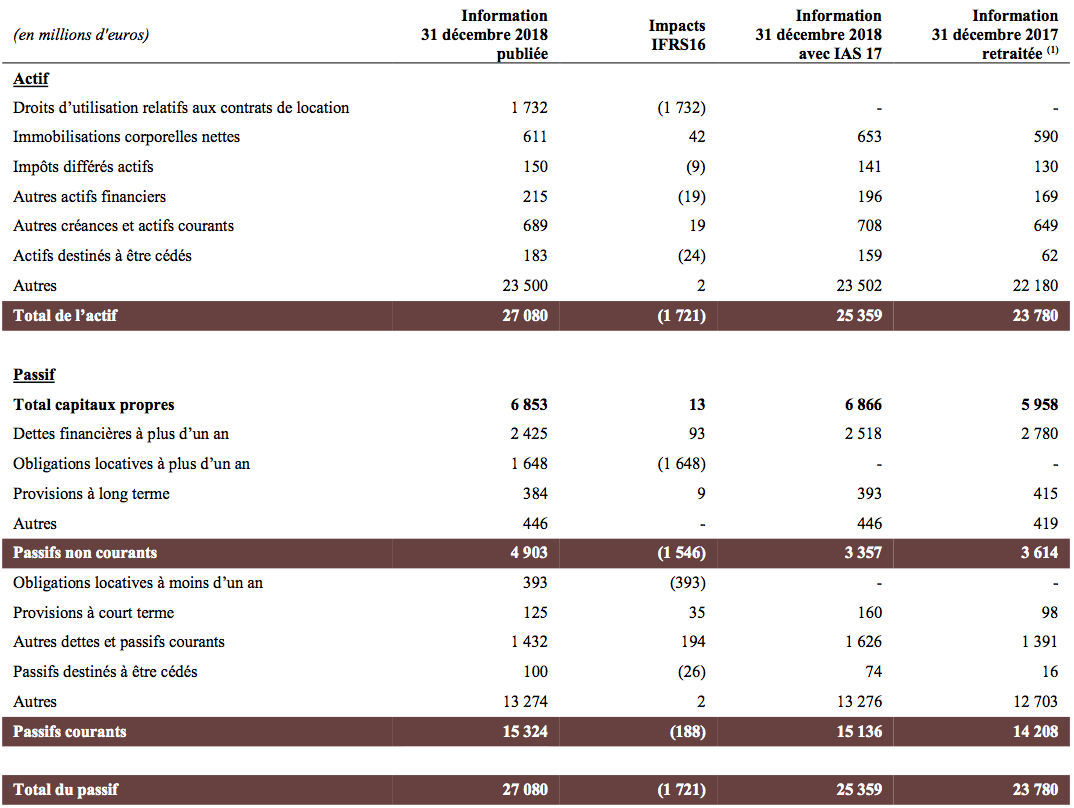

Publicis Groupe a décidé d’appliquer par anticipation la norme IFRS 16 à compter du 1er janvier 2018.

Cette norme traite tous les contrats de location suivant un modèle unique consistant à enregistrer au passif, l’obligation locative (somme des paiements futurs actualisés), et à l’actif, un droit d’utilisation. Le droit d’utilisation est amorti sur la durée des contrats de location.

Les contrats conclus par Publicis Groupe entrant dans le champ d’application de cette norme concernent :

Publicis Groupe a retenu la « méthode prospective » (nommée rétrospective modifiée par la norme IFRS16) qui consiste à comptabiliser l’effet cumulatif de l’application initiale comme un ajustement sur les capitaux propres d’ouverture en considérant que l’actif au titre du droit d’utilisation est égal au montant de l’obligation locative, ajusté du montant des loyers payés d’avance. Le bilan d’ouverture du 1er janvier 2018 après application d’IFRS 16 est présenté en Note 3 du Rapport Financier Semestriel au 30 juin 2018. Par ailleurs, le compte de résultat de l’année 2017 n’a pas été retraité. Le Groupe a communiqué les résultats semestriels et annuels 2018 en intégrant l’application de la norme IFRS 16 et a fourni les éléments financiers avant prise en compte de cette nouvelle norme, ce qui permet de comparer les performances avec 2017.

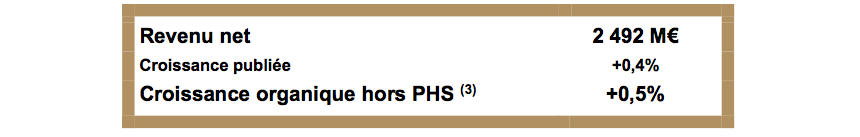

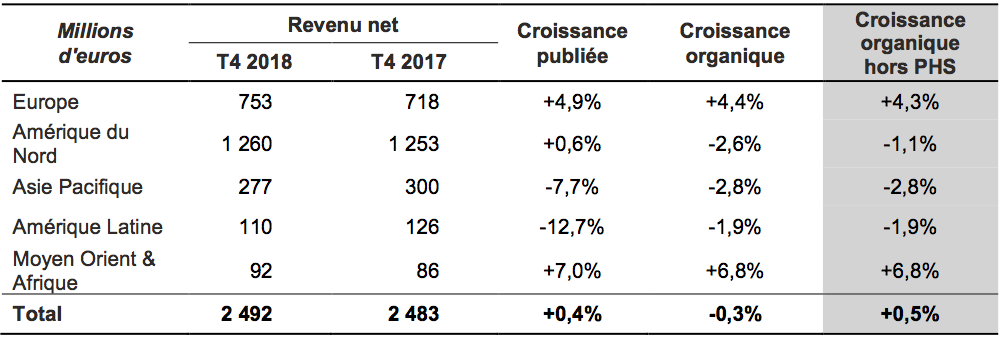

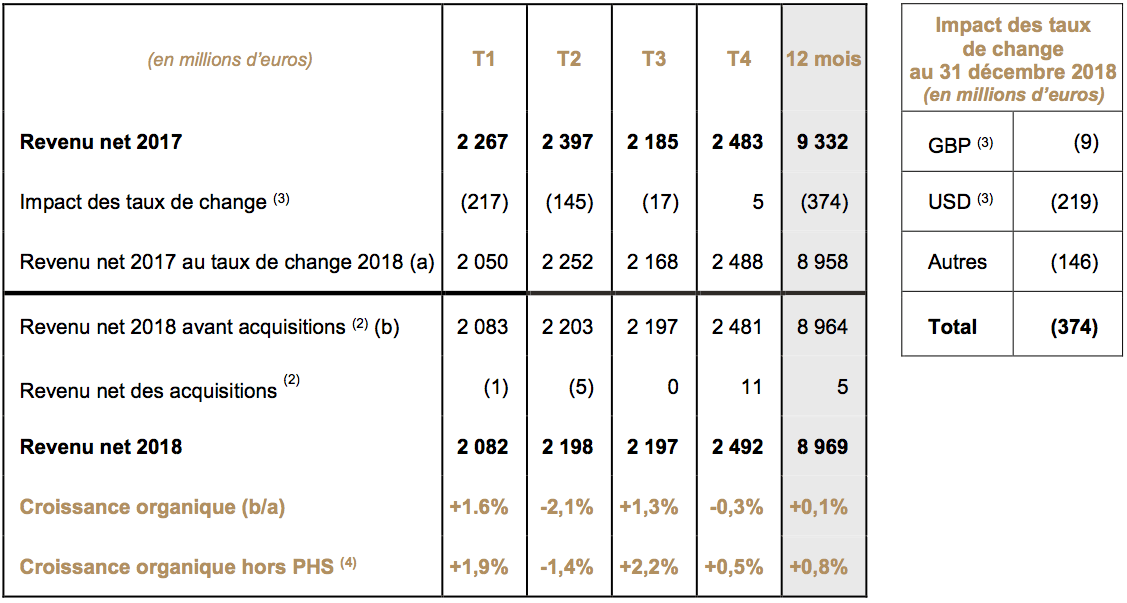

Le revenu net de Publicis Groupe pour le 4è trimestre 2018 est de 2 492 millions d’euros comparé à 2 483 millions d’euros en 2017, en croissance de +0,4 %. La croissance à taux de change constant est de + 0,2 % après prise en compte d’un effet positif des variations des taux de change de 5 millions d’euros (impact de + 0,2 %). Les acquisitions (nettes de cessions) ont eu une contribution de 11 millions d’euros au revenu net du 4è trimestre 2018 en incluant la déconsolidation de Genedigi depuis le 1er janvier 2018.

La croissance organique est de - 0,3 % au 4è trimestre 2018. Hors PHS, la croissance organique ressort à + 0,5 % au 4è trimestre. Elle met en évidence un ralentissement par rapport à la croissance enregistrée au 3ème trimestre en raison d’un impact négatif de la volatilité usuelle de fin d’année et d’une attrition plus forte qu’anticipée dans les métiers de la publicité traditionnelle, notamment dans le secteur des biens de consommation aux Etats-Unis. Elle bénéficie cependant de la montée en puissance des budgets gagnés au cours du 1er trimestre 2018, à savoir Daimler, Carrefour, Campbell’s et Marriott, et dont la contribution atteint 150 points de base.

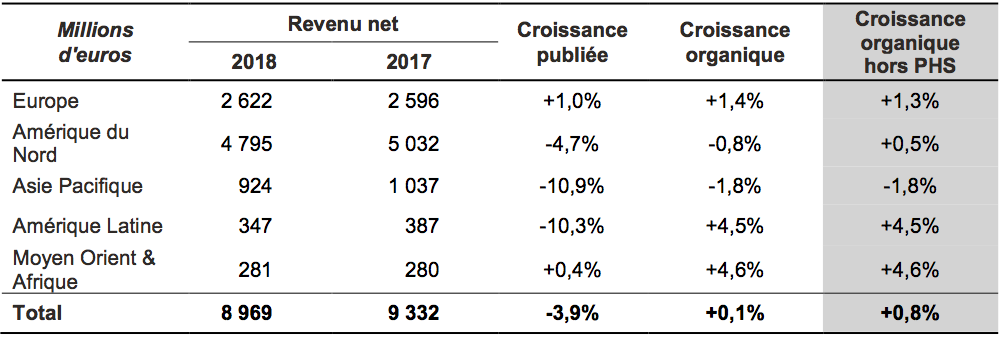

Le revenu net de Publicis Groupe en 2018 est de 8 969 millions d’euros comparé à 9 332 millions d’euros en 2017, en recul de 3,9 %. La croissance à taux de change constant est de + 0,1 % après prise en compte d’un effet négatif des variations des taux de change de 374 millions d’euros (impact de - 4,0 %). Les acquisitions (nettes de cessions) ont eu une contribution de 5 millions d’euros au revenu net de 2018 en incluant la déconsolidation de Genedigi depuis le 1er janvier 2018.

La croissance organique est de + 0,1 % en 2018. Elle s’établit à + 0,8 % hors PHS. Elle intègre d’une part une croissance de 28 % du revenu net des strategic game changers, soit une contribution organique en revenu net de près de +240 millions d’euros par rapport à 2017, et d’autre part, un impact d’environ 150 millions d’euros liés à l’attrition.

Publicis Groupe a réalisé la cession de Publicis Health Services en janvier 2019. Cette entité fournit des représentants commerciaux (CSO, ou Contract Sales Organization), une activité qui n’existe pas chez les autres réseaux de communication santé, et dont les concurrents sont essentiellement spécialisés dans l’externalisation de services. Par nature, cette activité est très volatile et les évolutions que rencontre le secteur de la santé amènent à des ajustements de dernières minutes de la part de ses clients, se traduisant par des reports voire des annulations de campagnes.

Le secteur de la pharmacie est confronté à une transformation radicale dans le monde entier. Dans un contexte où la recherche et la vente de médicaments sont passées de l’ère des « blockbusters » à celle de thérapies plus spécialisées, il est devenu nécessaire d’adapter le marketing et de proposer des actions beaucoup plus ciblées en direction des patients et des prescripteurs. L’offre de Publicis centrée sur la data, la créativité dynamique et la transformation digitale des entreprises répond à ces besoins.

Publicis Groupe reste déterminé à fournir la meilleure offre à ses clients dans leur transformation digitale et cela se traduira par des investissements dans le consulting lié à la santé, dans la data et la technologie.

L’Europe affiche une croissance de 1,0 %. Hors impact des acquisitions et des taux de change et hors PHS, la croissance organique est de + 1,3 %. L’accélération de la croissance par rapport à fin juin provient essentiellement de la montée en puissance des budgets gagnés en début d’année, notamment Daimler et Carrefour. Dans ce contexte, l'Allemagne affiche un retour à la croissance au 2è semestre (notamment + 10,9 % au T4), et la croissance s'est amplifiée en France (+ 3,8 % sur l’année après + 0,7 % à fin juin 2018) et au Royaume-Uni (+ 3,8 % hors PHS en 2018 contre + 1,8 % hors PHS à fin juin 2018).

L’Amérique du Nord affiche une croissance organique de - 0,8 % en 2018. Hors impact de PHS, la croissance organique est de + 0,5 %, portée par les budgets gagnés en 2017 (dont McDonald’s, Diesel, Lionsgate, MolsonCoors et Southwest) et les gains de Campbell's et Marriott début 2018, malgré la pression exercée sur les activités de publicité traditionnelle. La zone est affectée par les difficultés de Publicis Health Services dont l’impact de la baisse du revenu net est d’environ 130 points de base sur la croissance de 2018 de l’Amérique du Nord. Compte-tenu des effets de change (essentiellement sur le 1er semestre 2018), le revenu net en Amérique du Nord est en baisse de 4,7 % par rapport à 2017.

L'Asie Pacifique est en baisse de 10,9 % et de 1,8 % sur une base organique. L’essentiel de la performance négative est imputable à l’Australie (- 4,7 %), affectée jusqu’au 1er semestre par l’arrêt d’un contrat de gestion de call centers avec Qantas. La Chine enregistre un léger retrait de son activité à - 1,3 % du fait de l’impact de la perte de plusieurs contrats. L’activité à Singapour progresse de + 3,9 % en 2018.

L'Amérique Latine est en baisse de 10,3 %, baisse essentiellement liée aux variations de change, et en croissance de + 4,5 % sur une base organique. Les activités au Brésil sont en progression de 1,1 % avec l’effet du gain des budgets Petrobras et Bradesco, le ralentissement au 4è trimestre étant imputable à l’annulation de plusieurs campagnes. Le Mexique maintient un rythme de croissance soutenue (+ 5,5 %).

Le Moyen Orient et l'Afrique progressent de 0,4 % du fait de l’impact de la hausse de l’euro, et affichent une croissance organique de 4,6 % sur une base organique, tirée par les Emirats Arabes Unis (+ 7,5 %).

Sans autre mention, les chiffres sont présentés avant IFRS 16.

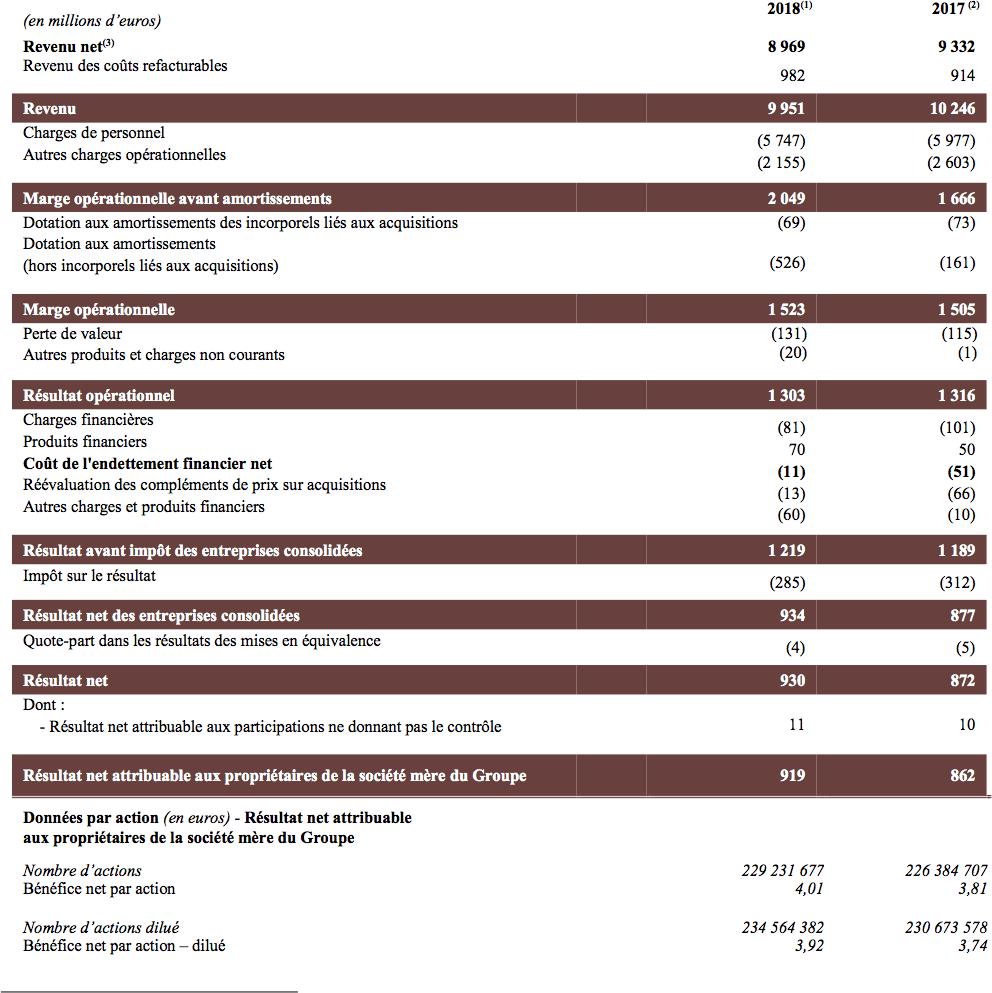

Compte de résultat

Les charges de personnel atteignent 5 747 millions d’euros au 31 décembre 2018, en recul de 3,8 % (5 977 millions d’euros en 2017). Cette baisse intègre des investissements dans les strategic game changers à hauteur de 109 millions d’euros et l’augmentation des rémunérations variables relative à la très bonne performance en matière de gains de nouveaux budgets en 2018, ainsi que les économies générées dans le cadre des simplifications de structures du Groupe. Les coûts fixes de personnel de 4 968 millions d’euros représentent 55,4 % du revenu net contre 56,0 % en 2017. Le coût des free-lances est de 367 millions d’euros en 2018, comparé à 374 millions en 2017. Les coûts de restructuration atteignent 104 millions d’euros en 2018 (120 millions d’euros en 2017) et s’inscrivent dans le cadre de la réorganisation du Groupe, « The Power of One », et se traduisent par une intégration accrue des structures et des activités. Le montant des économies réalisées en 2018 est de 194 millions d’euros. De nombreux investissements (organisation par pays, développement des plateformes de production, poursuite de la régionalisation des centres de services partagés ou les développements technologiques) permettront d’améliorer l’efficacité opérationnelle.

Les autres charges opérationnelles (hors amortissements) sont de 2 552 millions d’euros et se comparent à 2 603 millions d’euros en 2017. Hors coûts refacturables, ces coûts représentent

17,5 % du revenu net à comparer à 18,1 % en 2017, grâce aux premiers effets de la restructuration immobilière.

La marge opérationnelle avant amortissements s’établit à 1 652 millions d’euros en 2018 par rapport à 1 666 millions d’euros en 2017, en recul de 0,8 %, et fait ressortir une marge de 18,4 % du revenu net (17,9 % en 2017).

La dotation aux amortissements est de 151 millions d’euros en 2018, en diminution de 6,2 % par rapport à 2017.

La marge opérationnelle s’élève à 1 501 millions d’euros en baisse de 0,3 % par rapport à la marge 2017 de 1 505 millions d’euros. A taux de change constants, elle progresse de 5,0 %. Le taux de marge opérationnelle est de 16,7 %, en progression de 60 points de base par rapport à 2017. A taux de change et périmètre comparables, il progresse de 30 points de base. Cette amélioration provient de la baisse des charges de restructuration pour 10 points de base, et des effets des plans de réductions de coûts déployés au cours des 18 derniers mois pour 210 points de base, soit 194 millions d’euros, et permet la mise en œuvre d’investissements pour bâtir la croissance future des strategic game changers à hauteur de 120 points de base, soit 109 millions d’euros, et l’augmentation des rémunérations variables pour 70 points de base.

Les marges opérationnelles par grandes zones géographiques s’élèvent à 16,3 % pour l’Europe, 17,3 % pour l’Amérique du Nord, 17,9 % pour l’Asie-Pacifique, 15,0 % pour l’Amérique Latine et 9,6 % pour la région Afrique / Moyen-Orient.

Les amortissements sur immobilisations incorporelles liées aux acquisitions sont de 69 millions d’euros en 2018, contre 73 millions d’euros en 2017. La charge de consolidation immobilière de 114 millions d’euros, trouve son origine dans l’exécution de notre plan immobilier, mis en œuvre début 2018, « All in One ». Une charge d’impairment a été comptabilisée, à hauteur de 17 millions d’euros. Par ailleurs, une charge non courante nette de 20 millions d’euros a été comptabilisée en 2018 (contre une charge de 1 million d’euros en 2017), charge qui correspond à hauteur de 18 millions d’euros à la moins-value de cession de Genedigi, intervenue début avril 2018.

Le résultat opérationnel s’est élevé à 1 281 millions d’euros en 2018 contre 1 316 millions d’euros en 2017.

Le résultat financier, composé du coût de l’endettement financier net et d’autres charges et produits financiers, est une charge de 16 millions d’euros en 2018 contre une charge de 61 millions d’euros en 2017. La charge sur l’endettement financier net est de 22 millions d’euros en 2018 à comparer à 51 millions d’euros en 2017. L’amélioration provient du désendettement du Groupe et à la hausse des taux d’intérêt aux Etats-Unis obtenus sur les placements en dollars. Les autres charges et produits financiers quant à eux représentent un produit de 6 millions d’euros contre une charge de 10 millions d’euros en 2017. La variation s’explique principalement par la reconnaissance des variations de juste valeur des actifs financiers (Fonds Commun de Placement à Risques) au compte de résultat à compter de 2018 (application de la norme IFRS9), pour un montant de 9 millions d’euros, alors que ces variations étaient jusqu’à présent enregistrée en capitaux propres.

Le coût de réévaluation des earn-outs est une charge de 13 millions d’euros à comparer à une charge de 66 millions en 2017.

La charge d’impôt est de 293 millions d’euros, correspondant à un taux d’impôt effectif de 24,0 % en 2018, contre 312 millions d’euros en 2017, correspondant à un taux d’impôt effectif de 27,2 %.

La quote-part dans le résultat des sociétés mises en équivalence est une perte de 4 millions d’euros, à comparer à une perte de 5 millions l’année précédente. Les intérêts minoritaires dans le résultat sont de 11 millions au premier semestre 2018 contre 10 millions en 2017.

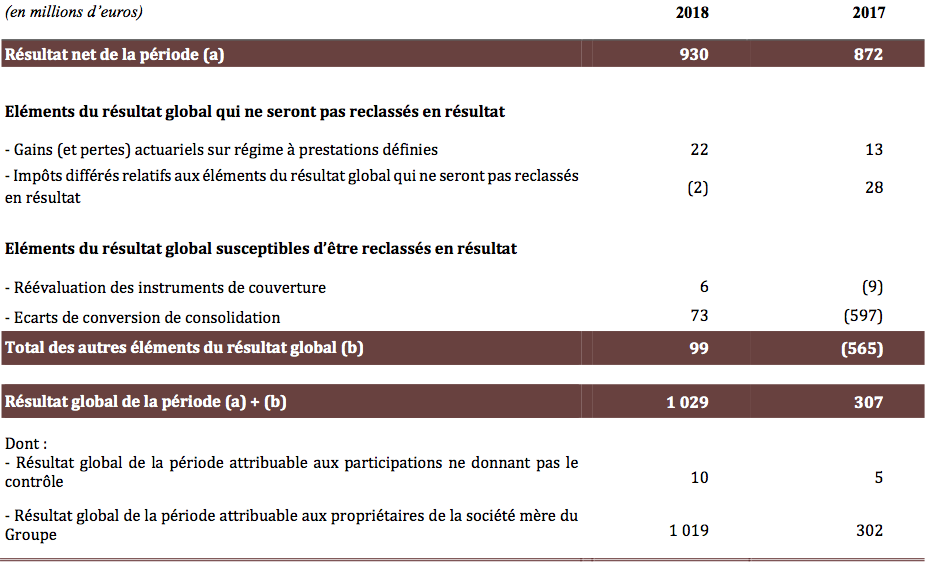

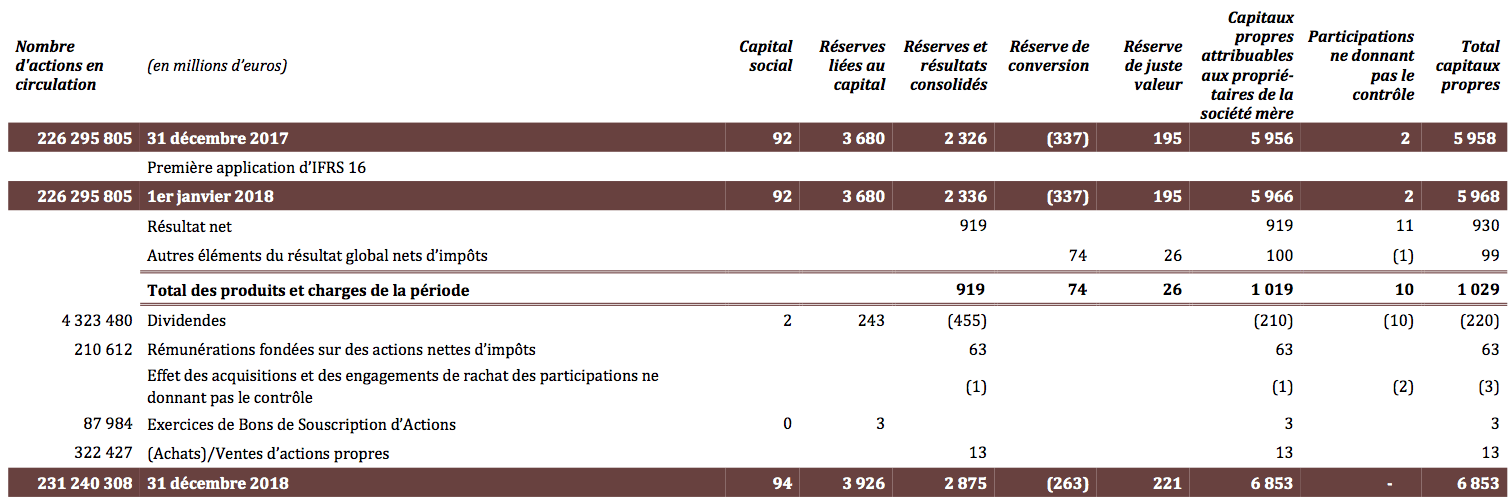

Au total, le résultat net part du Groupe est de 944 millions d’euros à fin décembre 2018 contre 862 millions d’euros au 31 décembre 2017.

Après application de la norme IFRS 16, la marge opérationnelle s’élève à 1 523 millions d’euros, et le taux de marge opérationnelle à 17,0 %. Par grandes zones géographiques les taux de marge ressortent à 16,4 % pour l’Europe, 17,7 % pour l’Amérique du Nord, 17,9 % pour l’Asie-Pacifique, 15,6 % pour l’Amérique Latine et 10,0 % pour la région Afrique / Moyen-Orient.

Le résultat opérationnel est de 1 303 millions d’euros en 2018.

Le résultat financier est une charge de 71 millions d’euros en 2018 et comprend une charge d’intérêt sur les obligations locatives de 58 millions d’euros.

La charge d’impôt est de 285 millions d’euros, soit un taux d’impôt effectif de 24,0 %.

Au total, le résultat net part du Groupe est de 919 millions d’euros à fin décembre 2018.

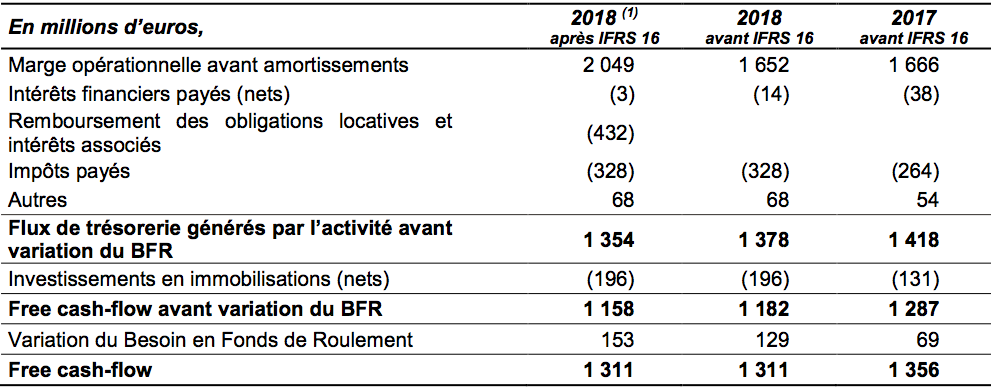

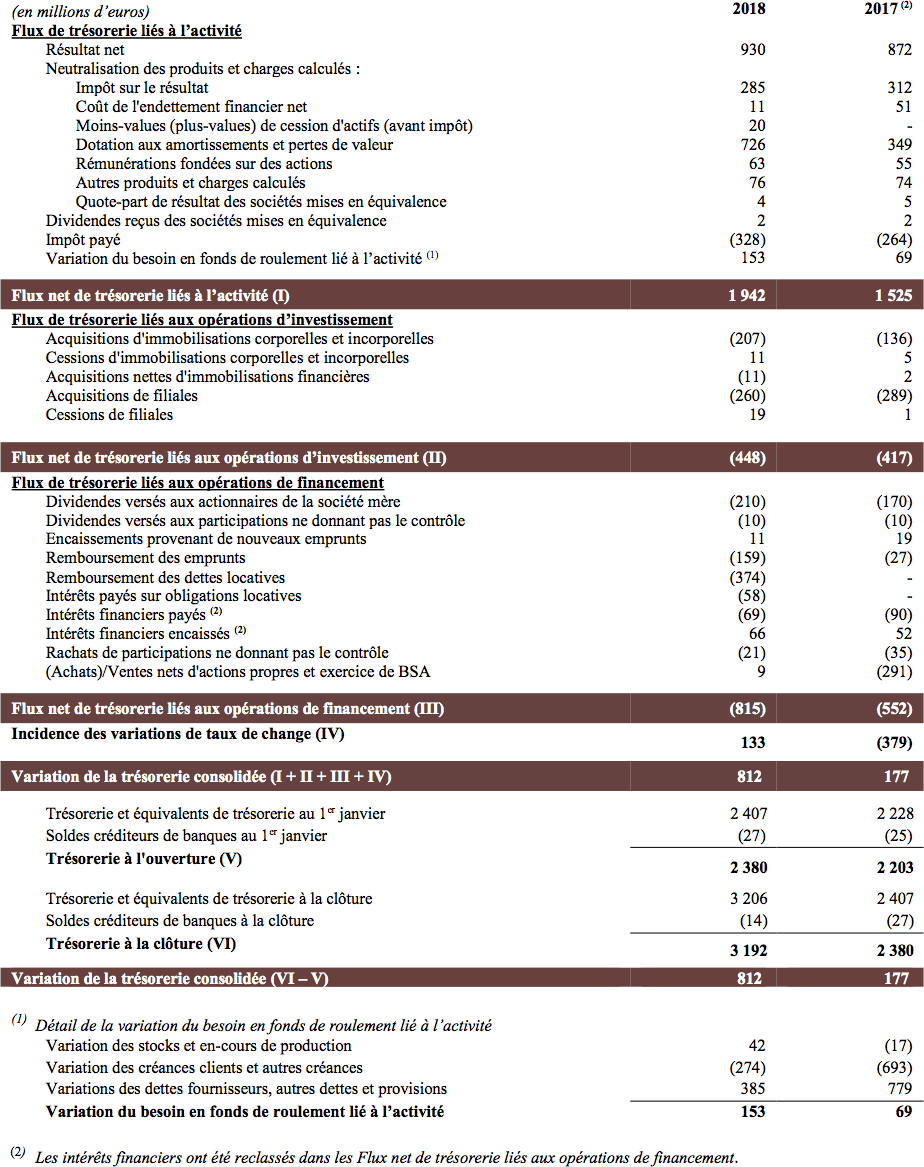

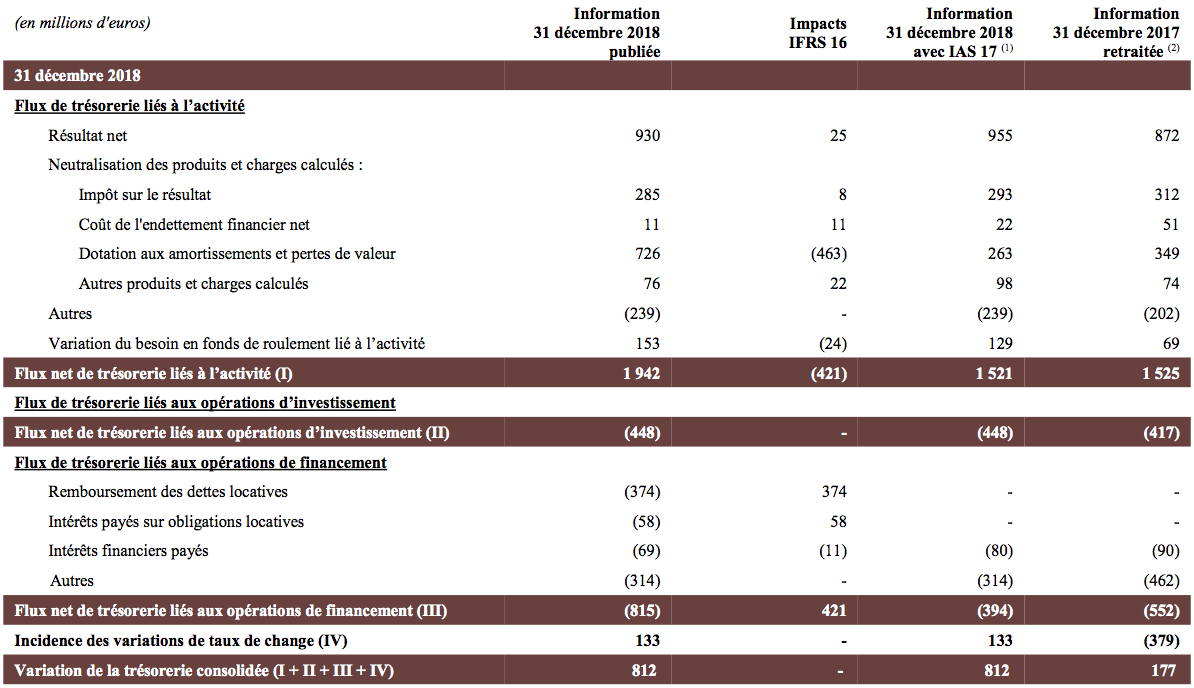

Free cash-flow

(1) Les comptes au 31 décembre 2018 sont établis en appliquant par anticipation la norme IFRS 16 (utilisation de la méthode prospective)

Le free cash-flow du Groupe pré-IFRS 16, hors variation du besoin en fonds de roulement, est en diminution de 8,2 % par rapport à celui de l’année précédente, et s’établit à 1 182 millions d’euros. A taux de change constants, il recule de 2,6 %. Le recul provient d’une augmentation des investissements et d’une hausse de l’impôt payé. Les investissements atteignent 196 millions d’euros contre 131 millions d’euros en 2017. L’augmentation constatée inclut les investissements relatifs au plan immobilier « All in One ». L’impôt payé passe de 264 millions d’euros en 2017 à 328 millions d’euros en 2018. Le 1er semestre 2017 avait été marqué par un remboursement d’impôt ; le 1er semestre 2018 est affecté par le premier versement de la « toll charge » (paiement étalé sur 8 ans).

Le free cash-flow du Groupe après prise en compte de la variation du besoin en fonds de roulement est de 1 311 millions d’euros, en diminution de 3,3 % par rapport à celui de l’année précédente, mais en augmentation de 2,4 % à taux de change constants.

Après application de la norme IFRS 16, le free cash-flow hors variation du besoin en fonds de roulement s’établit à 1 158 millions d’euros. Le free cash-flow après variation du besoin en fonds de roulement s’établit à 1 311 millions d’euros

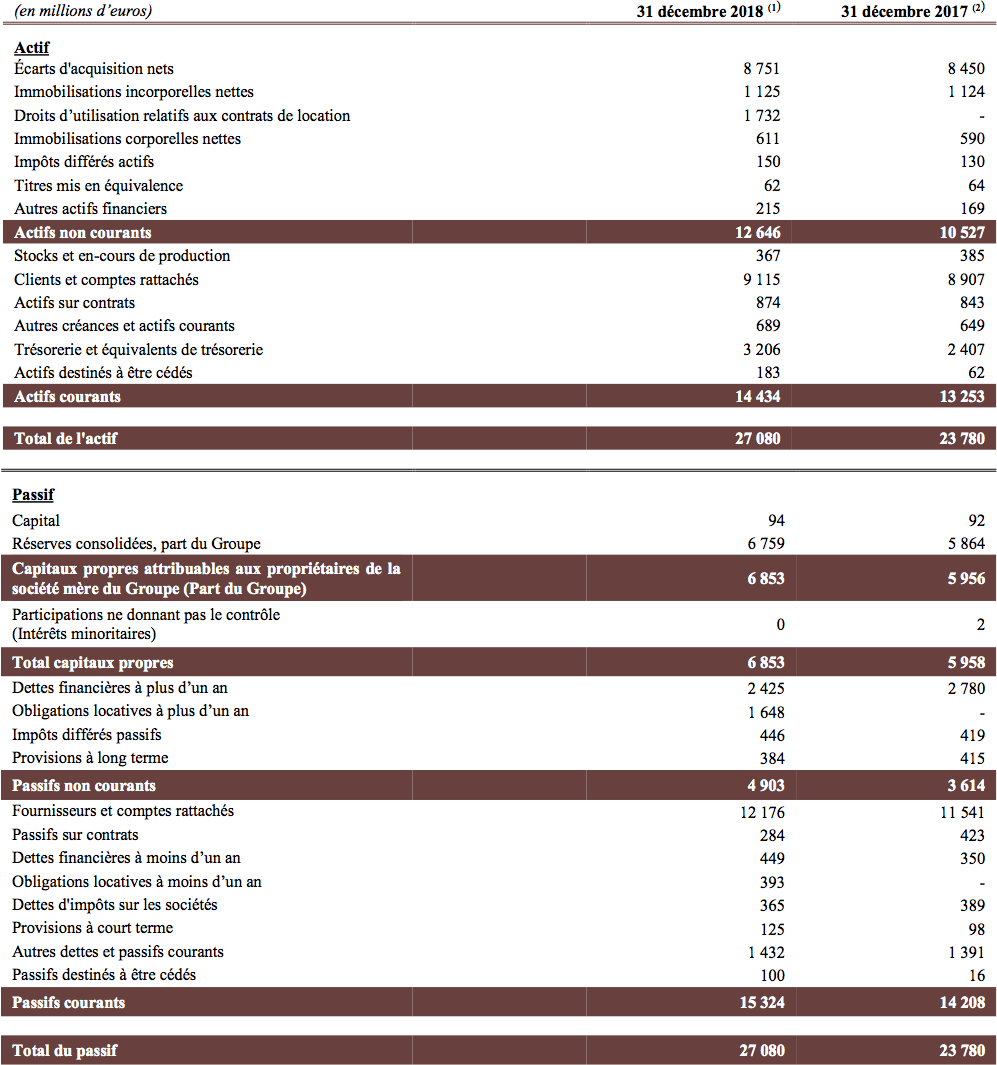

Endettement net

La trésorerie nette s’établit à 196 millions d’euros au 31 décembre 2018 à comparer à un endettement financier net de 727 millions d’euros au 31 décembre 2017 (soit un ratio endettement financier net / fonds propres de de 0,12), avant application d’IFRS 16. La dette nette moyenne du Groupe en 2018 s’élève à 1 413 millions d’euros pré-IFRS 16 contre 1 980 millions d’euros en 2017.

Après application d’IFRS 16, la trésorerie nette est de 288 millions d’euros au 31 décembre 2018 et la dette nette moyenne est de 1 323 millions d’euros.

Lors de l’Investor Day, il avait été annoncé un budget de 300 à 500 millions d’euros d’acquisitions tactiques afin d’accroître la taille des strategic game changers. En outre, le Groupe s’était engagé à mettre en place un programme de rachat d’actions si ce budget n’était pas atteint en 2018.

Compte-tenu d’un montant d’investissements de 200 millions d’euros environ [1], il a été décidé la mise en œuvre d’un programme de rachat d’actions de 400 millions d’euros. Ce montant prend en compte le produit de la cession de Publicis Health Services à hauteur de 100 millions d’euros environ.

[1] Hors compléments de prix d’acquisition et rachats de participations ne donnant pas le contrôle, mais y compris le projet d’acquisition de Soft Computing

Sprint To The Future

Depuis 2014 et l'acquisition de Sapient, Publicis Groupe a engagé une profonde transformation et se positionne désormais de manière unique grâce à trois points clés de différenciation :

La stratégie et le plan d'exécution de Publicis Groupe pour 2018-2020, Sprint To The Future, présenté le 20 mars 2018, repose sur trois piliers :

Plus de détails dans le communiqué de presse du 20 mars 2018 :

Les premiers résultats sont encourageants. Le revenu des strategic game changers est en croissance de

28 % en 2018, validant ainsi les choix stratégiques du Groupe. Le revenu net généré par les strategic game changers est d’environ 1 050 million d’euros, représentant 12 % du revenu net du Groupe.

Publicis Groupe a désigné 61 Global Client Leaders au 31 décembre 2018, à comparer à 35 à fin 2017 et un objectif de 100 à l’horizon 2020. L’objectif d’avoir 100 % du revenu net organisé sous le « country model » a été atteint dès la fin du premier semestre avec la mise en œuvre d’une organisation articulée autour de 8 marchés clés : France, Royaume-Uni, DACH (Allemagne, Autriche, Suisse), Europe Centrale & Europe du Nord, Europe du Sud, Amérique du Nord, Amérique Latine, Asie Pacifique & Moyen Orient / Afrique. Cette organisation sera à même d’accélérer la croissance du Groupe ainsi que la mise en œuvre des gains de productivité.

Le taux de marge opérationnelle a progressé de 60 points de base, au-dessus de l’objectif de 30 à 50 points de base d’amélioration. Le résultat net courant par action a crû de 10,3 % à taux de change constants, au-dessus du haut de la fourchette attendue de 5 % à 10 % de croissance.

Plusieurs acquisitions ont été réalisées et / ou annoncées en 2018 – dont Payer Sciences, Xebia, Soft Computing – avec pour ambition de renforcer les strategic game changers au bénéfice de nos clients. D’autres acquisitions devraient être réalisées au cours des prochains trimestres.

Le montant des acquisitions a atteint environ 200 millions d’euros en 2018 [1]), en-dessous du budget de 300 à 500 millions euros. Comme le Groupe s’y est engagé, une part des sommes non dépensées sera retournée aux actionnaires. A cette fin, un programme de rachat d’actions de 400 millions d’euros sera mis en œuvre.

Toute l'énergie du Groupe est mobilisée pour mettre en œuvre sa stratégie et apporter plus de valeur aux clients, aux talents et aux actionnaires. Un plan de rémunération dédié, aligné sur les objectifs financiers du plan stratégique a été mis en place en mai 2018 au profit des dirigeants en charge de l’exécution de ce plan.

Acquisitions et cessions

Publicis Groupe a finalisé la cession de Genedigi au cours du 2è trimestre 2018.

Le 17 juillet, Publicis Health a annoncé l'acquisition de Payer Sciences, une agence ultra-innovante mettant en œuvre des stratégie marketing s'appuyant sur une forte expertise en data analytics, et apportant son aide aux groupes pharmaceutiques dans leurs relations avec les systèmes de remboursements aux Etats-Unis. Basée à Morristown, New Jersey, Payer Sciences dispose d'une équipe de 40 data analysts, d'experts en systèmes de remboursement et en communication B2B.

Le 1er août, Publicis Communications a annoncé l’acquisition de One Digital, agence digitale basée à Sao Paulo, tournée vers la performance et la créativité. Créée en 2003, One Digital compte 64 employés et collabore avec des marques aussi bien brésiliennes qu’internationales telles qu’Agora (investissements), American Express, Autoline (services financiers), BitBlue (crypto-monnaie), Bradesco (services bancaires), Next (services bancaires online), Norsh Hydro Brasil (production d’aluminium) et ShopFacil.com (e-commerce). L’agence sera rattachée à Publicis Communications qui compte 1 700 collaborateurs au Brésil toutes agences confondues telles que Arc, Deepline, DPZ&T, F/Nazca Saatchi&Saatchi, Leo Burnett, Tailor Made, MSL, Publicis Brésil, Prodigious, Sapient AG2, Talent Marcel et Vivid Brand.

Le 4 octobre, Publicis Groupe a annoncé l’acquisition de Kindred Group, le plus grand groupe indépendant de communication numérique en République Tchèque. Fondé en 2013 par Michal Nýdrle et plusieurs associés, Kindred Group est un ensemble d’agences indépendantes spécialisées comprenant les agences digitales Nýdrle et Inspiro, et les agences médias Red Media et Go.Direct. En cinq ans, Kindred Group est devenu la plus importante agence indépendante de communication numérique en République Tchèque en termes de revenus (source : Association of Communications Agencies Czech Republic). Kindred Group compte parmi ses clients plusieurs marques internationales et locales, comme Moneta Money Bank, Unilever, KMV, Vodafone, Zoot, Rémy Cointreau, la banque Ceskoslovenska obchodní, Huawei et Makro Cash and Carry. Avec cette acquisition, le nombre total d’employés de Publicis Groupe dans le pays est porté à 400 personnes. Grâce à l’intégration de Kindred Group, Publicis Groupe est capable d’offrir une solution intégrée à ses clients en République Tchèque qui couvre aussi bien l’analyse de données, le conseil et la mise en œuvre technologique, que l’achat d’espace programmatique et la créativité enrichie par la data.

Le 22 octobre, Publicis Groupe a annoncé être entré en négociations exclusives avec Xebia France, cabinet de conseil IT agile. Fondé en 2005 par Luc Legardeur, Xebia France est un cabinet réputé en conseil IT agile, spécialisé dans les technologies Data, Web, Cloud, les architectures réactives et la Mobilité. Cette pépite technologique, forte de 170 talents appelés les « Xebians », accompagne de grands comptes tels que Axa, Air France, BNP Paribas, la Française des Jeux, Meetic, Natixis, Sanofi, ainsi que des startups comme BlaBlaCar, Early Birds, ManoMano. Ce rapprochement renforce les équipes de Publicis.Sapient en France (650 personnes) et son expertise en technologie. Il enrichit l’offre unique de Publicis.Sapient qui combine stratégie, consulting, expérience et technologie, combinaison essentielle au succès de la transformation end-to-end des clients.

Le 20 décembre, Publicis Groupe a annoncé être entré en négociations exclusives avec les actionnaires fondateurs de Soft Computing, leader français de la data marketing, en vue de l’acquisition d’un bloc de contrôle représentant 82,99 % du capital au prix de 25,00 euros par action, coupon 2018 attaché, soit une prime de 66,66 % par rapport au cours de clôture du 19 décembre 2018. Fondé en 1984 par Eric Fischmeister et Gilles Venturi, Soft Computing est une société spécialisée dans la data et son exploitation au service du marketing digital et de la transformation de l’expérience client. Cette structure leader, forte de plus de 400 talents, accompagne la plupart des grandes entreprises des secteurs de la distribution, des services et de la finance. Ce rapprochement renforcerait l’expertise de Publicis Groupe en France dans les domaines de la data marketing, sur l’ensemble de la chaîne de valeur et affirmerait encore plus son positionnement de partenaire de la transformation de ses clients. Ce projet d’acquisition est soumis à l’information/consultation préalable des instances représentatives du personnel de Soft Computing ainsi qu’aux conditions suspensives habituelles. En cas de réalisation de l’acquisition du bloc de contrôle, Publicis Groupe déposera un projet d’offre publique simplifiée aux mêmes conditions financières qui sera éventuellement suivie du retrait obligatoire si les conditions sont réunies.

Publicis Groupe a signé un accord de cession le 31 décembre 2018 de Publicis Health Services (PHS) à Altamont Capital Partners. La cession a été finalisée le 31 janvier 2019. Cette cession fait suite à l’annonce en juillet 2018 de la mise sous revue stratégique de cet actif, et au lancement d’un processus de cession communiqué aux marchés en octobre de cette même année. Cette entité fournit des représentants commerciaux (CSO, ou Contract Sales Organization). Cette cession permet à Publicis Health, dirigée par Alexandra von Plato, de se recentrer sur ses activités de créations, média, insights et consulting. Publicis Groupe reste déterminé à fournir la meilleure offre à ses clients dans leur transformation digitale et cela se traduira par des investissements dans le consulting lié à la santé, dans la data et la technologie.

Publicis Groupe conduit un processus de cession portant sur la totalité de l’ensemble Proximedia. Présent en France, Belgique, Hollande et Espagne, Proximedia assiste des TPE, PME, commerçants et artisans dans leur communication digitale. Ce projet de cession s’inscrit dans le cadre du plan « Sprint to the Future ». Il permet à Publicis Groupe d’accélérer son recentrage sur les actifs de sa plateforme qui sont au cœur de son plan stratégique. Ce projet de cession, qui fera l’objet d’une information ou d’une consultation des instances représentatives du personnel compétentes, devrait être finalisé au cours du premier semestre 2019.

[1] Hors compléments de prix d’acquisition et rachats de participations ne donnant pas le contrôle, mais y compris le projet d’acquisition de Soft Computing

Les strategic game changers, à savoir la data, la créativité dynamique et la transformation digitale des entreprises, constituent des actifs clés dans la différentiation de Publicis Groupe sur le marché. Après une excellente performance en 2018, la priorité est d’accélérer plus encore leur croissance des années futures. Le développement de practices globales dans les domaines de la transformation du marketing et de la transformation digitale est le meilleur moyen d’accroître la taille des strategic game changers et de fournir les meilleures expertises aux clients

Le Groupe annonce deux nominations en vue du déploiement de ces practices au niveau global, pour les mettre en œuvre dans chacun de nos pays

Steve King, membre du Directoire et CEO de Publicis Media, est promu Chief Operating Officer de Publicis Groupe. Il sera responsable du développement des practices en transformation marketing dans les domaines du commerce, de la data, de l’optimisation de la créativité dynamique, de la production et des investissements. Il a développé des practices au sein de Publicis Media et il devra mettre en œuvre ce déploiement dans l’ensemble des opérations et pays du Groupe

Nigel Vaz est promu CEO de Publicis.Sapient. Il sera responsable de la mise en place des industry verticals en transformation digitale pour les secteur automobile, produits de consommation, énergie & matières premières, Grande distribution, services financiers, santé, médias & télécoms, et tourisme & hôtellerie. Il a déjà déployé ces industry verticals avec succès dans les activités internationales de Sapient. Alan Wexler devient Chairman et travaillera en direct avec Arthur Sadoun sur la transformation d’un certain nombre de clients clés

Afin d’aider les clients à accéder à l’ensemble des ressources du Groupe, Ros King rejoint Publicis Groupe en tant que EVP Global Clients. Ros aura la responsabilité de renforcer les relations avec les clients clés de Publicis Groupe et de mettre en relations l’équipe des GCL avec les 5 practices globales en transformation du marketing. Basée à New York, Ros rapportera à Arthur Sadoun qui s’impliquera directement pour transformer la relation avec les principaux clients. Ros était précédemment chez Lloyds Banking Group chez qui elle a mis en œuvre la transformation opérationnelle de la relation clients en tant que Director of Marketing Innovation and Communications, après avoir géré de nombreuses agences et clients dans le secteur.

Nous débutons l’année 2019 avec optimisme, bien que le 1er trimestre devrait être encore contrasté en raison de la prolongation sur les premiers mois de l’année des effets de l’attrition dans le secteur des biens de consommation. Cependant, la montée en puissance des gains significatifs de budgets de la fin d’année 2018, devrait conduire à une amélioration de la croissance organique dès le 2è trimestre

La croissance du revenu net des strategic game changers devrait rester soutenue en 2019 après la très bonne performance de 2018. Dans le même temps, nous tablons sur une attrition qui pourrait demeurer à un niveau relativement élevé en 2019. Nous tablons sur une croissance organique en 2019 supérieure à celle de 2018 et nous confirmons notre objectif d’une croissance organique de + 4,0 % en 2020

Nous tablons sur une amélioration du taux de marge opérationnelle de 30 à 50 points de base, en 2019 et en 2020. La croissance du résultat net courant par action dilué devrait se situer entre 5 % et 10 % à taux de change constants, en 2019 et en 2020.

* * *

Certaines informations autres qu’historiques contenues dans le présent document sont susceptibles de constituer des déclarations prospectives ou des prévisions financières non auditées. Ces déclarations prospectives et prévisions sont sujettes à des risques et des aléas pouvant se traduire, ultérieurement, par des données réelles substantiellement différentes. Ces déclarations prospectives et prévisions sont présentées à la date du présent document et Publicis Groupe n’assume aucune obligation quant à leur mise à jour du fait d’informations ou d’événements nouveaux ou de toute autre raison autre que les réglementations applicables. Publicis Groupe vous invite à prendre connaissance avec attention des informations relatives aux facteurs de risque susceptibles d’affecter son activité telles que figurant dans son Document de Référence déposé auprès de l’Autorité des marchés financiers (AMF), consultable notamment sur le site de Publicis Groupe (www.publicisgroupe.com), y compris une conjoncture économique défavorable, un secteur extrêmement concurrentiel, la possibilité que nos clients remettent nos contrats en cause très rapidement, le fait qu’une part non négligeable des revenus du Groupe provienne de clients importants, les conflits d'intérêts entre annonceurs d'un même secteur, la dépendance du Groupe envers ses dirigeants et ses collaborateurs, les lois et règlementations s'appliquant aux métiers du Groupe, des actions judiciaires engagées contre le Groupe au motif que certains messages publicitaires seraient mensongers ou trompeurs ou que les produits de certains clients se révèleraient défectueux, la stratégie de développement par acquisition d'entreprises, la dépréciation des écarts d'acquisition et des actifs inscrits au bilan du Groupe, la présence du Groupe dans les marchés émergents, l'exposition au risque de liquidité, une baisse de la notation officielle du Groupe, et l'exposition aux risques de marché financier

Publicis Groupe applique la norme IFRS 15 sur les Revenus depuis le 1er janvier 2018. Le détail des revenus trimestriels et annuels 2017 avant et après prise en compte d’IFRS 15, l’analyse des revenus nets 2017 par trimestre et par zone géographique et les éléments principaux des résultats semestriels et annuels de l’année 2017 incluant l’impact d’IFRS 15 ont été publiés dans un communiqué de presse le 6 juillet 2018

Par ailleurs, Publicis Groupe applique par anticipation la norme IFRS 16 sur les Contrats de Location à partir du 1er janvier 2018. Publicis a retenu la « méthode prospective » (nommée rétrospective modifiée par la norme IFRS16) qui consiste à comptabiliser l’effet cumulatif de l’application initiale comme un ajustement sur les capitaux propres d’ouverture en considérant que l’actif au titre du droit d’utilisation est égal au montant de l’obligation locative, ajusté du montant des loyers payés d’avance. Le bilan d’ouverture du 1er janvier 2018 après application d’IFRS 16 a été présenté dans le communiqué de presse du 6 juillet 2018. Par ailleurs, le compte de résultat de l’année 2017 n’a pas été retraité. Le Groupe a communiqué les résultats semestriels et annuels 2018 en intégrant l’application de la norme IFRS 16 et a fourni les éléments financiers avant prise en compte de cette nouvelle norme ce qui permet de comparer les performances avec 2017

Publicis Groupe applique par anticipation IFRIC 23 « incertitude relative aux traitements fiscaux » au 1er janvier 2018. Les données comparatives de la période précédente ont été retraitées.

* * *

Revenu net (1) : Calcul de la croissance organique

(1) Revenu net après déduction des coûts refacturables. Voir définition en annexe

(2) Acquisitions (Ardent, The Abundancy, The Herd Agency, Ella Factory, SFR Studio, Translate Plus, Plowshare, Harbor & Village, Optix, Independent Ideas, Domaines Publics, Payer Sciences, One Digital, The Shed, Kindred, Xebia, IDC Creation), nettes de cessions.

(3) EUR = USD 1,180 en 2018 vs. USD 1,127 en 2017 EUR = GBP 0,885 en 2018 vs. GBP 0,876 en 2017

(4) Publicis Health Services a été cédé en janvier 2019

Mercedes-Benz (Global), Campbell Soup Company (USA), Ricola (Global), Swarovski (France), Zhuyeqing Tea (Chine), Carrefour (Chine), Luzhou Laojiao, Whitail (Chine), Adobe (Inde), Asics (Singapour), P&O Ferries Holdings (Royaume-Uni), Department of Transport and Main Roads - Queensland Government (Australie), Lapp Holding AG (Allemagne), Hotwire (USA), Sentosa (APAC), ABInBev (USA), Muthoot Pappachan Group (Inde), Kraft Heinz (Chine), Tourism Fiji (Global), Red Bull (Brésil), Mentos & Fruittella (Brésil), Hamburger Hochbahn AG (Allemagne), Tourism Ireland (Royaume-Uni), Brand Factory (Inde), Monte Carlo Fashions (Inde), Betway (Global), Atlantis Bahamas (Global), Western Union (Global), Burger King (UK), Cathay Pacific (Global), Massage Envy (USA), The J.M. Smucker Company (USA), Campbell’s (Global), Samsung Visual Display (Global), Wingstop (USA), Visionworks (USA)

7Travel (Australie), Aberdeen Asset Management (Taïwan), Abu Dhabi DCT (UAE), Aisance (Thaïlande), Almara (Moyen-Orient), American Standard (Singapour), Amplifon New Zealand (Nouvelle-Zélande), Avanir (USA), Banyan Tree Group (Global), Betadine Throat Spray (Thaïlande), Campbell Arnott's (Australie & Nouvelle-Zélande), Campbell's Soup Company (Amérique du Nord), Che Tai International (Taïwan), Clarins Group (France), Clas Ohlson (Norvège), Didi Chuxing (Chine), Dubai Corporation for Tourism & Commerce Marketing (UAE), Easy Rent/Toyota) (Taïwan), Elizabeth Arden (Chine), Etisalat Misr (Egypte), GAC Group (Chine), Heineken (Taïwan), Henryk Kania (Pologne), Hyderabad (HIL) Industries (Inde), Iberdrola (Norvège), IQIYI (Taïwan), Khumo Tyres (Australie), Laneige (Amorepacific Group) (Taïwan), Lionsgate Entertainment (Mexique), Lucano Group (Italie), Marriott International (Global), Marti Derm (Bonaquet) (Chine), Maspex (Pologne), Mcdonald's (Moyen-Orient), Metro-Goldwyn-Mayer Studios (USA), Mondelez International (Amérique du Nord), Telemundo (USA), NIIT Ltd. (Inde), Ola Cabs (Inde), Pierre Fabre (Chine), Pizzardi Editore (Italie), Porter (Taïwan), Puig (Argentine), Red Bull (USA), Shopee (Taïwan), The Body Shop (Singapour), Victorian Electoral Commission (Australie), ZEE5 (Inde), Akash Institute (Inde), Alfa Romeo (Chine), Allianz (Taïwan), Canon (Hong Kong), Comvita (Hong Kong), Costa Coffee (Royaume-Uni), DTCM (UAE), Diamond Producers Association (Chine), Didi (Australie), Discover Hong Kong (Taïwan), Dunkin Donuts (USA), Ego Pharmaceuticals (Taïwan), ENI (UAE), Football Federation Australia (Australie), Fuji Pharma (Taïwan), Galderma (Hong Kong, Indie), Genentech Inc (USA), Glovo (Italie), GOME Electrical Appliances (Chine), HDFC Life (Inde), IKEA (Moyent-Orient), Ixigo (Inde), Jacobson Medical (Hong Kong), Line Corporation (Thaïlande), Lion & Globe (Hong Kong), L'Oreal (LATAM), Macy's (USA), Mcdonald's (France), Midland Realty (Hong Kong), Universal Kids (USA), Nonno Nanni (Italie), P&O Ferries (EMEA), PTT Exploration and Production (Thaïlande), Royal Carribbean Cruises (Hong Kong), Sensee (France), Singha Estate (Thaïlande), SRL Diagnostics (Inde), Starbucks (Singapour), TAITRA (Taïwan), Tencent - JOOX (Hong Kong), Thai Life (Thaïlande), WAVO (UAE), Welspun (Inde), Whitbread (Royaume-Uni), Driven Brands (USA), Far East Tone (Taïwan), Lenovo (Global), Mcdonald's (LATAM), Mondelez International (APAC), NestBank (Pologne), Nestle (Singapour), Panera (USA), Peter's Ice Cream (Inde), Procter & Gamble (Australie, Nouvelle-Zélande, Russie), Spykar (Indie), Starbucks (Canada), Welspun (Inde), Yamaha (Inde), Avon Products (Global), Canal Digital (Pays nordiques), Coca Cola (Caraïbes), Daimler - Mercedes Benz (Corée), Delivery Hero Korea (Corée), Expo 2020 (UAE), Fiat Chrysler Automobiles (NAM), FIO banka (République tchèque), Generali (République tchèque), GlaxoSmithKline (Global), Inspire Brands (Arby's) (USA), Lactalis (Global), Luxottica Group (Global), Nestle (Malaisie & Singapour), Organización Nacional de Ciegos Españoles (Espagne), Singapore Government (Singapour), Tesco (Slovaquie), The J.M. Smucker Company (USA)

Carrefour (Global), Marriott International (Global), Mercedez Benz (Global), Education Corporation of America (USA), Medtronic (USA), Simon Property Group (USA), Capital Group (USA)

Alexion Pharmaceuticals (USA), AVANIR Pharmaceuticals (USA), DBV Technologies (USA), Eli Lilly & Co. (USA), Galderma (USA), Paratek Pharmaceuticals (USA), Pfizer Inc. (Royaume-Uni & USA), Roche (USA), Astrazeneca (USA), Bayer (USA), Bristol-Myers Squibb (USA), EyePoint Pharmaceuticals (USA), Masimo Corporation (USA), Merck & Co. (USA), Novo Nordisk (USA), Merz Aesthetics (USA), Proctor & Gamble (USA), Rhythm Pharmaceuticals (Europe), Sarepta Therapeutics (USA), Allscripts (USA), Edwards LifeSciences (USA), Endo Pharmaceuticals (USA), Gilead Sciences, Inc. (USA), Purdue Pharmaceuticals (USA), Tris Pharma, Inc. (USA), UPMC BigData (USA), Urovant Sciences (USA), Bausch & Lomb (USA), Boehringer Ingelheim (USA), GlaxoSmithKline (USA), Novartis (USA), Spark Therapeutics (USA)

05-01-2018 - Bilan semestriel du contrat de liquidité de Publicis Groupe

11-01-2018 - LT Group consolide ses activités de media au sein de Publicis One Philippines

22-01-2018 - Nick Law rejoint Publicis en tant que Chief Creative Officer de Publicis Groupe et Président de Publicis Communications

23-01-2018 - Le groupe Carrefour noue un partenariat stratégique avec Publicis.Sapient pour accélérer sa transformation digitale

23-01-2018 - Communiqué « Lettre Anonyme »

29-01-2018 - Publicis Groupe et Microsoft annoncent un partenariat pour développer la plateforme d’intelligence artificielle, Marcel

01-02-2018 - Publicis Groupe annonce de nouvelles nominations dans ses pôles de Solutions et en région

01-02-2018 - Loris Nold nommé au poste nouvellement créé de CEO Publicis Groupe APAC

01-02-2018 - Alexandra von Plato nommée Chief Executive Officer de Publicis Health

08-02-2018 - Publicis Groupe : Résultats annuels 2017

14-02-2018 - Viva Tech 2018

14-02-2018 - Leo Burnett Chicago nomme Kieran Ots EVP, Executive Creative Director

26-02-2018 - Robett Hollis et FrontSide rejoignent Saatchi & Saatchi Nouvelle-Zélande

28-02-2018 - Saatchi & Saatchi Nouvelle-Zélande gagne le budget mondial de l'office du Tourisme des Fidji

05-03-2018 - Brill et Crovitz annoncent le lancement de NewsGuard dans la lutte contre les Fake News

20-03-2018 - Publicis 2020 : Sprint To The Future

27-03-2018 - Publicis Groupe est désigné « 2018 Adobe Experience Cloud Partner of the Year »

29-03-2018 - Publicis Media lance une expertise « Global Commerce » à l’intersection des médias et des places de marchés

10-04-2018 - Leo Burnett gagne le budget international de Betfair

19-04-2018 - Publicis Groupe : Revenu du 1er trimestre 2018

23-04-2018 - Publication du Document de Référence 2017 de Publicis Groupe

25-04-2018 - Publicis Groupe annonce l’équipe dirigeante pour le marché indien

30-04-2018 - Publicis Media désigne une équipe de direction unique pour les zones EMEA et APAC

24-05-2018 - Lancement de Marcel

28-05-2018 - Assemblée Générale Mixte 2018 de Publicis Groupe

13-06-2018 - Tom Kao est nommé CEO de Publicis Groupe Hong Kong

22-06-2018 - Les clients de Publicis Groupe, champions de la créativité Cannes Lions 2018

26-06-2018 - Raja Trad est nommé Chairman de Publicis Groupe Middle East

03-07-2018 - Publicis.Sapient renforce ses capacités de digital business transformation en annonçant plusieurs nominations

04-07/2018 Déclaration

06-07-2018 - Impact de l’application des normes comptables IFRS 15 et IFRS 16

12-07-2018 - Publicis Groupe étend son « country model » à tous ses marchés

17-07-2018 - Publicis Media sélectionné par Lenovo pour la gestion de sa stratégie média, de son planning stratégique et l’achat d’espace média, crée une entité spécialement dédiée

17-07-2018 - Acquisition de Payer Science par Publicis Health

18-07-2018 - Publicis Groupe annonce l’équipe dirigeante pour l'Ukraine

18-07-2018 - Résultats du 1er semestre 2018 de Publicis Groupe

01-08-2018 - Acquisition de One Digital par Publicis Communications au Brésil

03-08-2018 - Descriptif du programme de rachat d’actions autorisé par l’Assemblée Générale Mixte Ordinaire et Extraordinaire du 30 mai 2018

03-08-2018 - Rapport Financier Semestriel au 30 juin 2018

07-08-2018 - Publicis Groupe rend hommage à Joël Robuchon

08-08-2018 - Publicis Groupe : nominations en Israël

05-09-2018 - Publicis Groupe annonce l’équipe dirigeante pour la Russie

12-09-2018 - Directoire de Publicis Groupe

18-09-2018 - Les agences de Publicis Media nommé « Leader » et « Strong Performer » par un cabinet de recherche indépendant

20-09-2018 - Publicis Media annonce des nominations pour renforcer son expertise en commerce

26-09-2018 - Publicis Groupe annonce l’équipe dirigeante pour la Pologne

02-10-2018 - Publicis Groupe annonce des nominations au Royaume-Uni sous la direction d’Annette King, CEO de Publicis Groupe UK

04-10-2018 - Publicis Groupe acquiert Kindred Group en République Tchèque

18-10-2018 - Publicis Groupe : Revenu du troisième trimestre 2018

22-10-2018 - Publicis Groupe annonce son intention d’acquérir Xebia France

24-10-2018 - Publicis Groupe nomme Jane Lin-Baden en tant que Managing Partner de la région Asie Pacifique

24-10-2018 - Publicis Groupe annonce des nominations au niveau régional et local dans les Nordics

25-10-2018 - Le Peres Center for Peace and Innovation décerne un prix à Maurice Lévy pour sa contribution en faveur de la paix et de l’innovation

29-10-2018 - Publicis Groupe nomme son équipe de direction en Amérique latine et étend son modèle pays au Mexique

31-10-2018 - Publicis Groupe nomme Diana Littman CEO de MSL US

01-11-2018 - Publicis Groupe nomme un Chief Strategy Officer au Japon

06-12-2018 - Vittorio Bonori nommé CEO de Publicis Groupe Italie

10-12-2018 - Communiqué de presse

11-12-2018 - Publicis Groupe désigne un Regional Chief Operating Officer pour la zone Europe Centrale / Europe du Nord

20-12-2018 - Publicis Groupe annonce son intention d’acquérir Soft Computing

Revenu net : Revenu après déduction des coûts refacturables aux clients. Ces coûts concernent essentiellement des activités de production et de média, ainsi que des frais divers à la charge des clients. Ces éléments refacturables aux clients ne faisant pas partie du périmètre d’analyse des opérations, l’indicateur revenu net est le plus pertinent pour la mesure de la performance opérationnelle des activités du Groupe.

Croissance organique : Variation du revenu net, hors impact des acquisitions, des cessions et des variations de taux de change.

EBITDA : Marge opérationnelle avant amortissements.

Marge opérationnelle : Revenu après déduction des charges de personnel, autres charges opérationnelles (hors autres produits et charges non courants) et dotations aux amortissements (hors incorporels liés aux acquisitions).

Taux de marge opérationnelle : Marge opérationnelle exprimée en pourcentage du revenu net.

Résultat net courant part du Groupe : Résultat net part du Groupe après élimination des pertes de valeur/charge de consolidation immobilière, de l'amortissement des incorporels liés aux acquisitions, des principales plus ou (moins)-values de cession, de la variation de juste valeur des actifs financiers, de l’impact de la réforme fiscale américaine et de la réévaluation des earn-out.

BNPA (bénéfice net part du groupe par action) : Résultat net part du Groupe divisé par le nombre moyen d’actions sur une base non diluée.

BNPA Courant dilué (bénéfice net courant part du groupe par action dilué) : Résultat net courant part du groupe divisé par le nombre moyen d’actions sur une base diluée.

Investissements (capex) : Acquisitions d’immobilisations corporelles et incorporelles nettes hors participations et autres actifs financiers.

Free cash-flow avant variation de BFR : Flux nets de trésorerie générés par l’activité après produits financiers reçus & intérêts financiers décaissés, remboursement des engagements sur loyers et intérêts liés, et variation de BFR lié à l’activité.

Free cash-flow : Flux nets de trésorerie générés par l’activité après produits financiers reçus & intérêts financiers décaissés et remboursement des engagements sur loyers et intérêts liés

Dette nette (ou dette financière nette) : Somme des dettes financières long et court terme et des dérivés de couverture associés, déduction faite de la trésorerie et des équivalents de trésorerie.

Dette nette moyenne : Moyenne des dettes nettes moyennes mensuelles fin de mois.

Dividend pay-out : Dividende unitaire / BNPA Courant dilué.

(1) Les comptes au 31 décembre 2018 sont établis en appliquant par anticipation la norme IFRS 16 (utilisation de la méthode rétrospective modifiée sans retraitement de l’exercice précédent)

(2) Conformément à la norme IFRS 15 et l’interprétation IFRIC 23 appliquées au 1er janvier 2018, les informations comparatives de l’année 2017 ont été retraitées.

(3) Revenu net : Revenu après déduction des coûts refacturables aux clients. Ces coûts concernent essentiellement des activités de production et de média, ainsi que des frais divers à la charge des clients. Ces éléments refacturables aux clients ne faisant pas partie du périmètre d’analyse des opérations, l’indicateur, revenu net est le plus pertinent pour la mesure de la performance opérationnelle des activités du Groupe.

(1) Les comptes au 31 décembre 2018 sont établis en appliquant par anticipation la norme IFRS 16 (utilisation de la méthode rétrospective modifiée sans retraitement de l’exercice précédent)

(2) Conformément à la norme IFRS 15 et l’interprétation IFRIC 23 appliquées au 1er janvier 2018, les informations comparatives de l’année 2017 ont été retraitées.

(1) Conformément à la norme IFRS15 et l’interprétation IFRIC 23 appliquées au 1er janvier 2018, les informations comparatives de l’année 2017 ont été retraitées.

(1) Conformément à la norme IFRS 15 et l’interprétation IFRIC 23 appliquées au 1er janvier 2018, les informations comparatives de l’année 2017 ont été retraitées.

(1) Conformément à la norme IFRS 15 et l’interprétation IFRIC 23 appliquées au 1er janvier 2018, les informations comparatives de l’année 2017 ont été retraitées.

(1) A partir du 1er janvier 2018, les intérêts financiers ont été reclassés dans les Flux de trésorerie liés aux opérations de financement

(2) Conformément à la norme IFRS 15 et l’interprétation IFRIC 23 appliquées au 1er janvier 2018, les informations comparatives de l’année 2017 ont été retraitées.

(1) Seuls les stock-options et BSA ayant un effet dilutif, c’est-à-dire dont le prix d’exercice est inférieur au cours moyen de l’exercice, sont pris en considération. Au 31 décembre 2018 et 2017, tous les stock-options et les BSA non encore exercés à la clôture de l’exercice ont un effet dilutif sur le bénéfice net par action.

(1) BNPA après élimination des pertes de valeur, de l’amortissement des incorporels liés aux acquisitions, des principales plus (moins)- values de cession, d’ajustement de juste valeur des actifs financiers et de la réévaluation des compléments de prix d’acquisition.

(2) Au 31 décembre 2018, ce montant correspond aux pertes de valeur sur les droits d’utilisation relatifs aux contrats de location pour 114 millions d’euros et aux pertes de valeur sur actifs destinés à être cédés pour 14 millions d’euros.

Publicis Groupe [Euronext Paris FR0000130577, CAC 40] est un leader mondial de la communication. Le Groupe est présent sur l’ensemble de la chaîne de valeur, du conseil à l’exécution, en combinant la transformation marketing et la transformation digitale des entreprises. Publicis Groupe se positionne comme le partenaire privilégié dans la transformation de ses clients pour leur permettre de créer une expérience personnalisée à grande échelle. Le Groupe repose sur dix expertises regroupées au sein de quatre activités principales : la Communication, les Medias, la Data, et la Technologie. Il propose à ses clients une organisation unifiée et fluide leur facilitant l’accès à l’ensemble de ses expertises dans chacun de ses marchés. Le Groupe est présent dans plus de 100 pays et compte plus de 108 000 collaborateurs.

Jean-Michel Bonamy

Deputy CFO

Amy Hadfield

DIRECTRICE DE LA COMMUNICATION